中国高精密(0591)业绩预测保守

2020-06-12

中国高精密(0591)公布截至2010年12月31日中期纯利为1.67亿元人民币,按年增长55.42%,公司不派中期息。受产能扩充推动,中国高精密11年度中期收入按年增长23%,自动化仪表分部收入按年增长30%,其中检测仪表及控制仪表的增幅分别为67%及47%。不过,显示仪表业务的收入却按年下挫22%,主要是由于产能从显示仪表转移到高利润率的检测仪表和控制仪表。

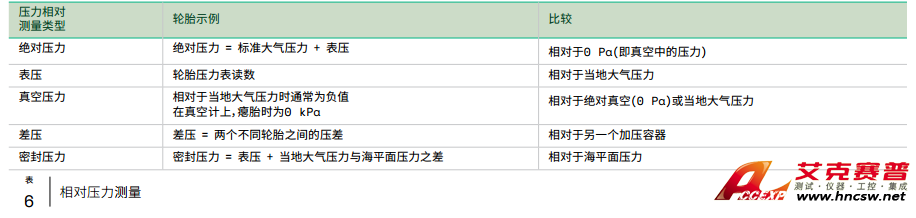

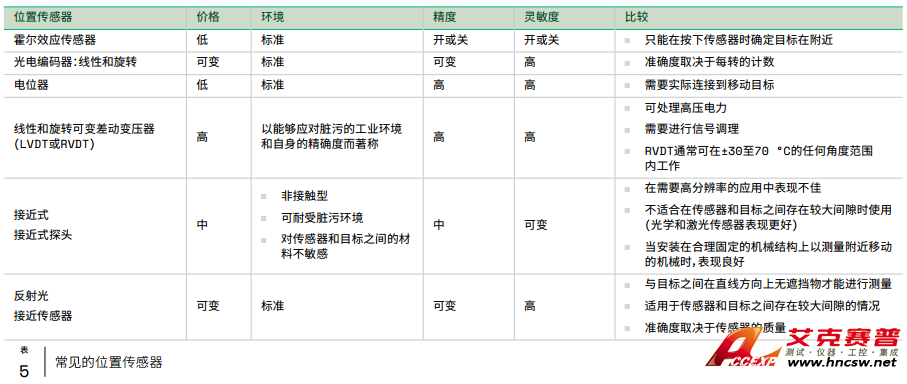

随着检测仪表和控制仪表收入比重扩大,综合毛利率从2010年度中期的46.2%提升至2011年度中期的49.9%。公司刚上市时,笔者不太明白为什么公司毛利率可以这么高,不过跟朋友去了一趟公司厂房,看过它们的生产设备后,就明白了一个大概。因为制造仪表,需要很准确的温度及压力调较,故此基本上这类生产机械的准确度已经被分类为军工系列了。因为涉及国内安全,故此进出口两国都相当戒备,导致外国进口军工系列机械手续烦复,这样就为此行业制造了跟一般工业股不同的高门槛。

公司2011年度中期每股盈利0.1611元人民币,假设上下半年相当,全年每股盈利为港元0.39元。以昨天收市价5.68元计算,2011年市盈率为14倍。笔者认为这个估值是合理,反映公司比一般工业股更好的毛利率。不过未来一年中国高精密最值得关注的,是其第二期的发展项目。根据中期业绩公告,第二期发展项目新厂房已于2010年投产,并预期于2011年6月全部产能投入运行。届时,集团现有产品的产能将提升一倍。公司股价今年有没有再上升空间,主要就取决于有多少提升的产能转化为最后利润。这个关键在于公司产品价格能否保持及接单的情况。对于大部分公司来说,大幅扩充产能后的动作就是降价抢市场占有率,而这个降价幅度比例跟产品的技术含量成反比。技术含量高,降价幅度越低,技术含量越低,降价幅度越高。故此,对于中国高精密来说,12年度产品平均价格下跌是合理,不过幅度应该不大。而中国高精密的接单情况能否跟得上产量,就要看“本土采购”这一政策力度有多强。“本土采购”是在全球金融危机期间,中央为了扶持本土制造的重大设备而推出的鼓励政策,希望它们可以担当“进口取代”的角色。